Что такое ипотечный вклад?

В то время, как с понятием банковского вклада знаком практически каждый, про ипотечный вклад слышали далеко не все. Поскольку вопрос с недвижимостью так или иначе встает в жизни каждого человека, неплохо будет разобраться с этим термином подробнее. Впрочем, уже из названия очевидно, что ипотечный вклад связан с приобретением жилья по ипотеке и делается именно с этой целью.

Если очень кратко коснутся истории этого понятия, то вклад заимствован нами из опыта стран Евросоюза (как аналогами американских и европейских моделей были агентство по страхованию вкладов, индивидуальный инвестиционный счет или паевые фонды). В самой Европе, кстати, довольно многие обзавелись жильем благодаря именно ипотечному вкладу. Первым регионом в России, где был протестирован проект, был Краснодарский край.

Идея такова: вы выбираете банк, через который собираетесь брать в ипотеку квартиру и оформляете там ипотечный вклад. Во многом его условия сходны с обычным депозитом, но имеют ряд особенностей. К тому же они могут заметно варьироваться от банка к банку: условия топовых банков наверняка будут менее привлекательными по сравнению с менее известными финансовыми институтами.

Как правило, такие депозиты можно/нужно пополнять в течение всего срока вклада, а проценты ежемесячно реинвестируются. Дополнительным плюсом можно назвать и то, что по ипотечным вкладам не предусмотрены расходные операции; автоматическое продление договора зависит от конкретных условий.

Тем не менее клиент не несет обязательств по окончании срока вклада непременно использовать его для ипотечного взноса. Т.е. название “ипотечный” у вклада отчасти можно считать условным – однако по крайней мере три обстоятельства делают его невыгодной альтернативой обычному вкладу.

Во-первых, процент здесь заметно ниже, чем по обычному депозиту, что едва ли понравится вкладчикам. Во-вторых, минимальный срок ипотечного вклада по чуть более выгодным ставкам исчисляется годами. В третьих, иногда такой счет предполагает регулярное (месячное) пополнение. Все это позволяет банку с большей вероятностью в будущем привлечь накопленный вклад клиента именно под ипотечные цели – т.е. получить дополнительную выгоду (известно, что переплаты по долгосрочной ипотеке выходят очень значительные).

Однако соглашаясь на невыгодные условия вклада, вкладчик должен получить что-то взамен. Разные банки предлагают разные льготы и условия, которые обычно можно свести к следующим типам:

- Ко взносу могут прибавляться кредитные деньги

- Вкладчику может быть выдан льготный кредит

- Льготная цена приобретаемого объекта недвижимости

- Более низкая ставка по будущему ипотечному кредиту

Первый пункт имеет ту особенность, что может не выполняться, если своевременно не пополнять депозитный счет. Причем понятно, что и кредитный процент на вносимую банком долю будет выше ипотечного, и обыграть банк сделать таким образом не получится – хотя внешне вклад будет расти быстрее. Есть и другая существенная оговорка: сам по себе ипотечный вклад не является гарантией положительного решения банка о выдаче ипотеки, поскольку решающим фактором все равно будет платежеспособность заемщика.

Наконец, для покупки жилья требуется взнос порядка 25-30% от стоимости квартиры, что в большинстве случаев превышает страховую сумму, предусмотренную АСВ. Так что важен выбор надежного банка, предоставляющего услугу ипотечного депозита – им может быть, например, Сбербанк или ВТБ 24.

Где смотреть условия ипотечных вкладов?

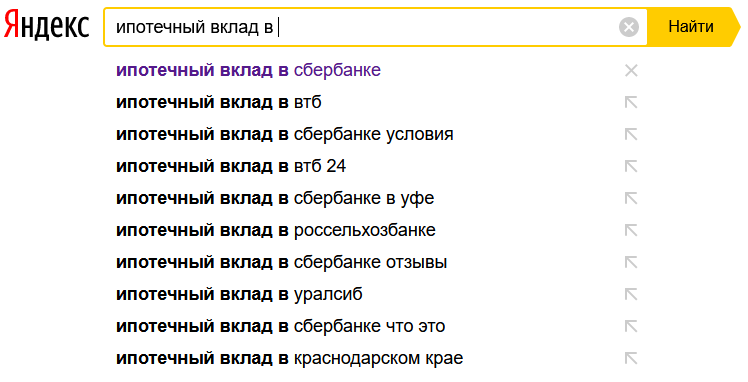

Проще всего забить “ипотечный вклад” в Яндекс, после чего сразу появляются варианты в наиболее популярных банках:

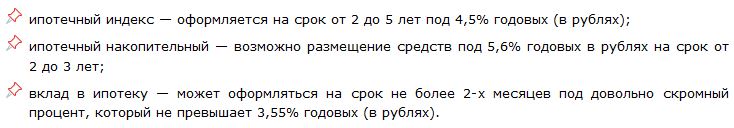

Если говорить про ипотеку в целом, то экономическая ситуация в России заставляет с опаской смотреть на любые долгосрочные накопительные проекты, которые несут немалый страновой риск. Тем не менее ВТБ 24 в рамках ипотечного вклада предлагает даже небольшую линейку продуктов с такими условиями (на сегодня):

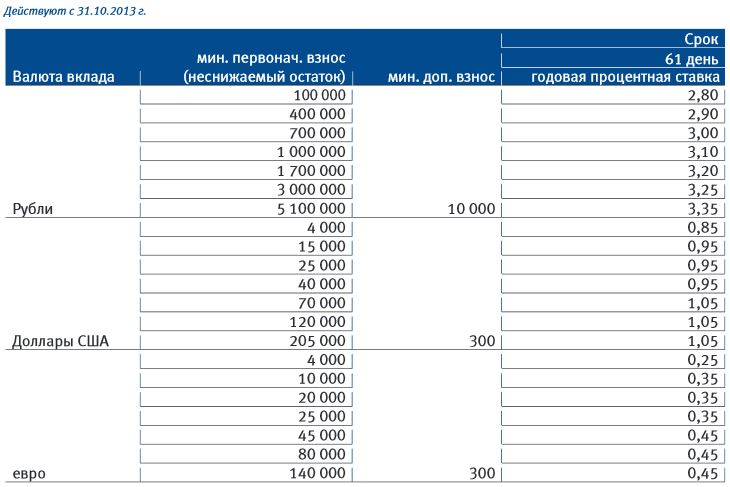

В последнем случае процент немного варьируется в зависимости от минимального первоначального взноса:

Легко видеть, что больше половина цифр в столбце “мин. первонач. взнос” уже превышает лимит, установленный АСВ.

Условия инвестиций в Газпромбанк могут быть гибкими и разнообразными, предлагая как новичкам, так и опытным инвесторам широкий выбор инструментов для получения дохода. Банк предоставляет не только возможность инвестировать в акции и облигации, но и помогает минимизировать риски через консультации и профессиональное управление активами. Газпромбанк также предлагает удобные условия для налоговых вычетов через ИИС, что делает инвестирование еще более привлекательным для российских инвесторов.

Как начать инвестировать в Газпромбанк?

- Регистрация и открытие счета: Откройте брокерский счет или ИИС через онлайн-банкинг или отделение банка.

- Выбор инструментов: Исходя из ваших целей, выберите подходящие инвестиционные продукты.

- Консультации с экспертами: Получите консультации от специалистов Газпромбанка для оптимизации вашего инвестиционного портфеля.

- Начало инвестирования: После открытия счета вы можете начинать инвестировать, используя онлайн-платформу или мобильное приложение банка.